Apr,4,2021

給与デジタル払い解禁で社会はどう変化するか

給与の受け取り先として、PayPayやLINE Payといった決済アプリを利用できる「給与デジタル払い」の解禁が近づいている。給与デジタル払いには賛否両論の声があるが、解禁されれば日本のキャッシュレス化はより推進され、多くの分野において効率化が図れることは間違いない。この給与デジタル払いによって社会はどうなっていくのか見ていきたい。

給与デジタル払いが求められる背景

現在、大半の人が銀行口座から給与を得ている。労働基準法では給与は現金で直接労働者に全額を毎月一回以上一定の期日を定めて支払う必要があるとされ、銀行などの金融口座への振り込みは受け取り手の同意のもと例外規定として認められるという形である。その例外規定にデジタル払いが含まれるようになれば、普段使っている決済アプリにそのまま給与が振り込まれるようになり、銀行口座や給料袋を介さずにそのまま給与を使えることになる。これは多くの労働者にとって利便性が大きく向上することになること間違いない。

また、決済アプリを運営する資金移動事業者にとっても大きなメリットとなる。彼らにとってこれは大きな規制緩和であり、客数や利用額の増加を期待でき、長く日常的に使ってもらえるきっかけとなる。

デメリットについて

決済アプリの安全性に危惧する声もある。2020年に起きたドコモ口座問題のように不正利用される恐れや、資金移動事業者自体が倒産した際の資産保全の問題がある。労働者代表委員は、銀行口座と比較して「資金移動事業者には同等の安全性が担保されない」と主張し懸念を示している。

厚生労働省によって、給与支払いに参入する資金移動事業者について、倒産した際にアカウントにある金額がすみやかにに利用者に支払われるよう保健機関の利用を義務づけられている。しかし、逆に保証料率によってはビジネスとして儲からなくなってしまう恐れもある。

安全面を確保しつうビジネスとして成り立たせるという両立が必要となってくる。

社会はどう変わるか

まず、給与支払いのやり方が効率化する。以前は銀行口座への振り込み手数料を最小限に抑えるために給与支払いは月単位であったが、給与デジタル支払いによって振込手数料が抑えられるため給与支払いを月単位にこだわらなくてもよくなり、都度払いや少額払いも可能となる。このことにより、働いてから報酬振り込みまでの期間が短い方を好む日雇い労働者やアルバイトなどの非正規労働者の利便性が向上する。

また、外国人労働者にとっても便利になる。現在外国人籍の人が銀行口座を開設することは言語の壁などにより時間や労力がかかり、時には開設拒否すらされる。決済アプリだと本人確認のハードルが口座開設より低く、決済アプリに給与を振り込まれることで外国人労働者の働きやすさは大きく向上すると思われる。

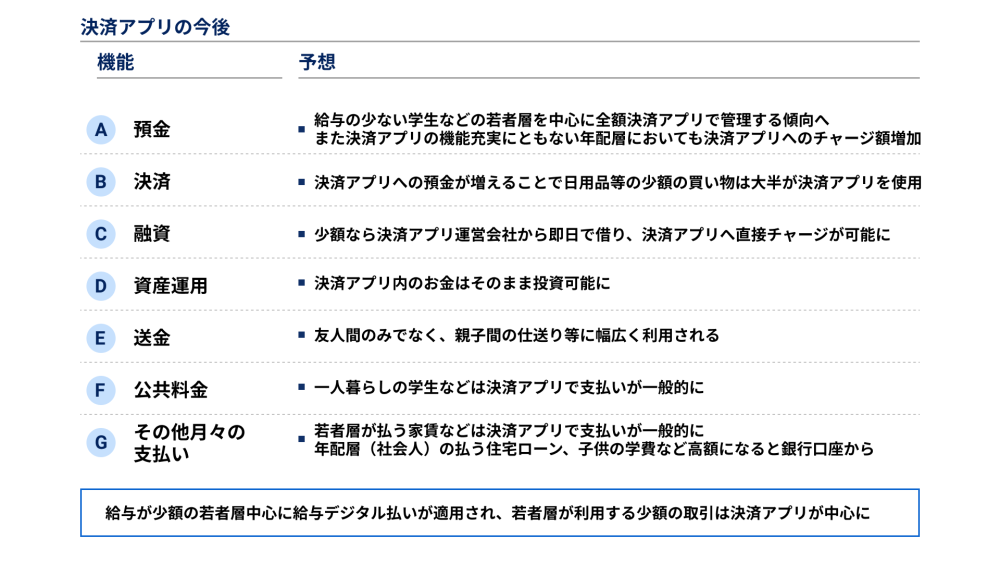

そして、決済アプリと銀行の棲み分けも当然大きく変わっていくと予想される。しかし、誰も銀行口座を使わなくなり銀行業自体が廃業になるといったことはここ十数年ではまず起こりえないだろう。給与デジタル払いが解禁されるといっても、すぐさま全ての会社が給与支払いに決済アプリを使うことにはならない。まずは、アルバイトなどの少額の支払いのみが決済アプリで支払われるようになるだけで、多額の賃金は依然として信頼度の高い銀行口座を用いて支払われることになると考えられる。まとめると、少額の取引は決済アプリで、大金を扱うのは銀行でといった棲み分けになっていくだろう。

海外事例

中国は日本よりはるかにキャッシュレス化が進んでいる。そんな中国で一般的に使われている決済アプリがアリババが提供する「アリペイ」だ。中国では給与支払いの方法は貨幣形式でとされているが貨幣について定義はされておらず、アリペイには手数料無料の給与振り込みサービスが行われている。金額制限などのため大企業ではまだ普及していないが小規模の企業や商店などを中心に今後広がっていくだろう。また、他にも決済以外の機能として資産運用、社会保障、身分証、さらにはアリペイ内に資金を入れておくと年に数%の利子がつく機能まである。アリババの創業者ジャック・マーは「銀行が変わろうとしないのであれば、我々が変える」と宣言しており、上記のような機能により今後中国の銀行は再編を迫られていくだろう。

アメリカでは給与支払い用カード「ペイロールカード」が普及している。ペイロールカードとは法人からも入金が可能なプリペイドカードのようなものであり、利用者は900万人以上にも及ぶ。法律では給与は現金または額面記載の金額で支払い可能な小切手で支払う必要があるとしているが、州によっては銀行口座への振り込みやペイロールカードなどの電子振込が可能となっている。元々は給与は全て小切手支払いであり、社員は給料日にオフィスに行き小切手をもらい、小切手を小切手口座で現金に変換するという形であった。小切手口座を持っていない人は、小切手を現金化してくれる業者のもとで換金するが手数料がかかる。給与を払う側も小切手を準備し配布する業務コスト、小切手の不正利用リスクとその対応コストがかかってしまう。そんな中、ペイロールカード導入により、給与は電子的に即時支給され、小切手を使用せず給与の受け渡しが可能になり、上記のような問題が解決された。

また、意外なことに発展途上国とされているケニアですでに給与デジタル払いが行われている。ケニアは日本よりはるかにキャッシュレス化が進んでいる国だ。そのケニアで最も使われている決済アプリが「M-PESA」であり、M-PESAによる給与支払いも可能となっている。ケニアの成人男性のうち、銀行口座の保有率は三割を下回るが、M-PESAによる口座の保有率はなんと七割以上であり、国のGDPの五割以上もがM-PESA経由で動いている。銀行口座をもつことが難しかった貧困層に受け入れられていれられており、M-PESAによってお金の貸し借りが容易になることで女性の起業にも役立ち、さらには銀行口座を持たないマサイ族などの部族の人たちの出稼ぎにも役立っている。当初は銀行側から敵視されていたが成功してからは連携するようになった。現在は商業銀行と連携しており、M-PESAに預けられた資金は政府の規制のもと商業銀行に預けられ信託されている

今後どうすべきか

給与デジタル支払いに向けた流れは止まることはないと考えられる。そして、給与デジタル支払いが可能になると、まずは用いられる決済アプリにはより安全性が求められるようになり、強固なセキュリティ体制が必要となってくる。しかし、銀行と同程度の安全性を決済アプリが今から身につけるのは現実問題不可能と思われるので妥協点を見つける他なく、給与デジタル払いを利用する際には以前のような自分の財産は銀行に完全に守られているから安心といった認識では甘いということになるだろう。デジタル支払いを利用することに同意するか、どの決済アプリを用いるかは結局のところ労働者側の判断にゆだねられるため、金融業界に携わるかどうかに関わらず全ての労働者が、以上のような社会情勢を踏まえた上でより強いセキュリティ意識を持つことが求められるようになる。